El modelo 130 es un impuesto que muchos de los autónomos deben presentar, se trata de un pago a cuenta del IRPF para la declaración de la renta. Es decir, sería como adelantar una parte de los impuestos que te tocaría pagar con la renta.

Este modelo lo deben presentar los autónomos que se encuentren en estimación directa simplificada y estimación directa normal, concretamente:

-

- Autónomos con actividad empresarial.

- Autónomos con actividad profesional que hayan facturado menos del 70% de sus ventas sin retención. Cuando tienes una actividad profesional debes facturar con retención siempre que tu cliente sea una empresa o un autónomo.

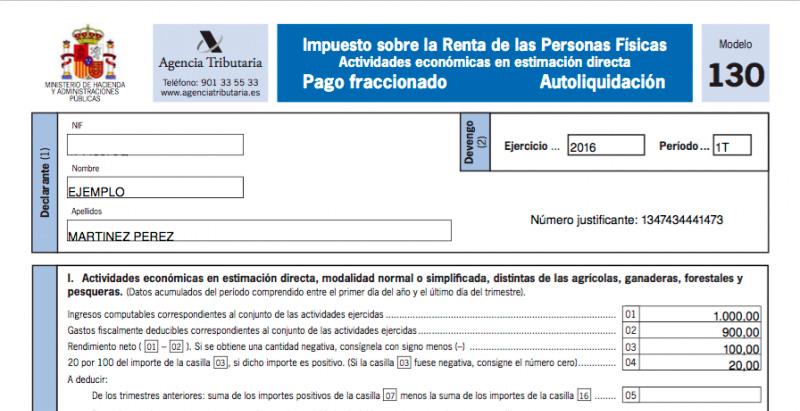

Este impuesto grava el rendimiento de tu actividad económica, es decir, ingresos menos gastos deducibles por un 20%. También se resta un 7% al rendimiento en concepto de gastos de difícil justificación. Veamos un ejemplo:

Ingresos: 20.000€

Gastos: 5.000€

Rendimiento: 20.000€ – 5.000€ = 15.000€

7% gastos difícil justificación: 15.000€ x 7% = 1.050€

Rendimiento neto = 13.950€

Importe a pagar modelo 130 = 2.790€

Este impuesto se presenta de manera trimestral y es acumulativo, es decir, que en cada trimestre se suman los ingresos y gastos de los trimestres anteriores.

Sería equiparable al IRPF que se descuenta en las nóminas de los trabajadores, el modelo 130 sería el IRPF de los autónomos.

Cuando se presenta la declaración de la renta estas cantidades se descuentan del impuesto, y puede ser que hayas pagado de más y se te devuelva o que los anticipos no hayan sido suficientes por tu volumen del negocio y tengas que pagar más. Esto se debe a que el modelo 130 tiene un tipo impositivo fijo del 20% y la renta en cambio tiene un tipo impositivo progresivo, lo que significa que si ganas más pagas más.

Si necesitas ayuda para presentar tu modelo 130 déjalo en manos de profesionales como Gestority y nos encargamos de todo para que no tengas que preocuparte por nada.